Những năm gần đây, tín dụng sinh viên đã trở thành một vấn đề nổi cộm ở Mỹ. Do học phí tăng và nguồn tài trợ của bang giảm, sinh viên Mỹ phải đối mặt với áp lực tài chính nặng nề hơn bao giờ hết, khiến cho tổng dư nợ sinh viên vay chính phủ hiện lên đến hàng nghìn tỉ USD.

Chương trình tín dụng sinh viên ở Mỹ rất phổ biến, khi cứ trung bình 5 người lớn thì 1 người có khoản vay sinh viên (Helhoski & Haverstock, 2023). Tuy nhiên, chương trình này không phải là kết quả của một chính sách được lập kế hoạch cẩn thận mà là sự thỏa hiệp giữa trường phái cấp tiến và trường phái bảo thủ. Những người theo trường phái bảo thủ ủng hộ việc chính phủ ít can thiệp vào việc tài trợ cho giáo dục đại học, trong khi người cấp tiến cho rằng sự can thiệp và tài trợ của chính phủ cho giáo dục đại học là cần thiết. Để giải quyết vấn đề này, hệ thống vay nợ sinh viên ra đời như một giải pháp trung gian, thể hiện vai trò của chính phủ liên bang trong tài trợ cho giáo dục đại học, đồng thời kiểm soát được mức độ tài trợ.

Chương trình tín dụng sinh viên đầu tiên được hình thành ở Đại học Harvard vào năm 1840, 27 năm trước khi Bộ Giáo dục Mỹ thành lập (Story, 1975). Mặc dù chương trình của Đại học Harvard không thu hút nhiều sinh viên tham gia, nhưng kể từ đó, Mỹ đã thông qua nhiều chương trình nổi bật liên quan đến vay nợ sinh viên như GI Bill (hỗ trợ tài chính cho cựu chiến binh Thế chiến II theo học đại) vào năm 1944. Đến năm 1958, chương trình vay nợ sinh viên cấp liên bang chính thức được triển khai theo bộ luật Giáo dục Quốc phòng, hỗ trợ tài chính cho những sinh viên học các ngành Khoa học, Toán và Ngoại ngữ để giúp Mỹ cạnh tranh với những quốc gia khác, đặc biệt là các quốc gia trong khối Soviet lúc bấy giờ.

Từ nửa cuối thế kỷ 20, vay nợ sinh viên đã trở thành phương pháp tài trợ chính cho giáo dục. Năm 1965, Đạo luật Giáo dục Đại học được Tổng thống Lyndon Johnson ký ban hành, bao gồm Chương trình khoản vay Sinh viên được Bảo đảm (Guaranteed Student Loan Program), sau đó đổi tên thành Chương trình Khoản vay Gia đình Giáo dục Liên bang (FFELP). Theo đó, các khoản vay ngân hàng cho sinh viên được bảo đảm bởi chính phủ liên bang. Điều này thu hút sự quan tâm của các ngân hàng và khiến cho sinh viên có nhiều lựa chọn hơn trong việc tiếp cận khoản vay.

Từ những năm 1980 trở đi, chi phí đi học đại học tại cả các trường đại học công lập và tư thục bắt đầu tăng cao do nhiều nguyên nhân, bao gồm tài trợ của các bang cho các trường đại học công lập giảm; các trường mở rộng quy mô, cơ sở vật chất và theo đuổi xếp hạng (Steven W. Hemelt & Dave E. Marcotte, 2016). Hệ quả là sinh viên và gia đình ngày càng khó khăn trong việc trả tiền học phí nếu không vay nợ.

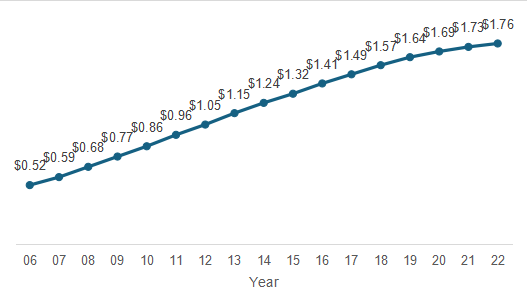

Năm 2006, tổng số tiền vay sinh viên là 520 tỉ USD, sau đó đã tăng gấp ba và đạt đỉnh ở mức 1.770 tỉ USD vào năm 2022 (Hason, 2023).

Các khoản vay sinh viên đã gây ra những ảnh hưởng tiêu cực đến cuộc sống của người đi vay. Gray et al., (2020) đã thực hiện một nghiên cứu với 607 người tham gia, cho thấy 71% người được hỏi tin rằng khoản vay sinh viên sẽ khiến họ phải trì hoãn những quyết định quan trọng như mua nhà; trong khi 66,2% nói họ sẽ cân nhắc lại lựa chọn nghề nghiệp của mình do gánh nặng nợ sinh viên. Theo CNBC (2022), 63% số người thuộc thế hệ Gen X được khảo sát nói rằng nợ sinh viên ảnh hưởng đến sức khỏe tinh thần và kế hoạch tiết kiệm khi nghỉ hưu.

Từ những năm 1980 trở đi, chi phí đi học đại học tại cả các trường đại học công lập và tư thục bắt đầu tăng cao do nhiều nguyên nhân, bao gồm tài trợ của các bang cho các trường đại học công lập giảm; các trường mở rộng quy mô, cơ sở vật chất và theo đuổi xếp hạng (Steven W. Hemelt & Dave E. Marcotte, 2016). Hệ quả là sinh viên và gia đình ngày càng khó khăn trong việc trả tiền học phí nếu không vay nợ.

Năm 2006, tổng số tiền vay sinh viên là 520 tỉ USD, sau đó đã tăng gấp ba và đạt đỉnh ở mức 1.770 tỉ USD vào năm 2022 (Hason, 2023).

Các khoản vay sinh viên đã gây ra những ảnh hưởng tiêu cực đến cuộc sống của người đi vay. Gray et al., (2020) đã thực hiện một nghiên cứu với 607 người tham gia, cho thấy 71% người được hỏi tin rằng khoản vay sinh viên sẽ khiến họ phải trì hoãn những quyết định quan trọng như mua nhà; trong khi 66,2% nói họ sẽ cân nhắc lại lựa chọn nghề nghiệp của mình do gánh nặng nợ sinh viên. Theo CNBC (2022), 63% số người thuộc thế hệ Gen X được khảo sát nói rằng nợ sinh viên ảnh hưởng đến sức khỏe tinh thần và kế hoạch tiết kiệm khi nghỉ hưu.

Giải pháp khắc phục: Còn nhiều tranh cãi

Các chuyên gia và nhà hoạch định chính sách đều nhất trí rằng vấn đề tăng chi phí giáo dục đại học và khối lượng nợ hiện tại cần được giải quyết. Họ nhận thấy rằng gánh nặng nợ sinh viên đang ngày càng lớn, cản trở thế hệ trẻ không thể đạt được mục tiêu tài chính và làm trầm trọng thêm sự bất bình đẳng chủng tộc khi đi vay do sinh viên thuộc các nhóm dân tộc thiểu số thường phải vay nợ nhiều hơn.

Tuy nhiên, có sự khác biệt trong các đề xuất giải quyết vấn đề. Cuộc tranh luận gần đây tập trung vào vấn đề xóa nợ với các đề xuất xóa nợ toàn diện (xóa bỏ toàn bộ nợ sinh viên hiện có); xóa nợ ở các mức độ khác nhau, lên đến 50.000 USD cho mỗi người vay; hay giảm nợ theo từng đối tượng cụ thể.

Người ủng hộ cho rằng việc xóa nợ quy mô lớn sẽ giúp thúc đẩy bình đẳng chủng tộc và kinh tế – xã hội, đồng thời kích thích nền kinh tế. Họ cho rằng, không còn gánh nặng nợ sinh viên, mọi người sẽ có khả năng mua nhà, đầu tư kinh doanh, hoặc tiết kiệm khi về già. Tuy nhiên, người phản đối cho rằng việc xóa nợ rộng rãi sẽ không công bằng đối với những người đã trả hết nợ hoặc những người không đi học đại học nhưng vẫn phải đóng thuế để bù đắp cho khoản tiền xóa nợ. Bên cạnh đó, điều này còn không công bằng ở chỗ những người làm nghề cho thu nhập cao như bác sĩ, luật sư… và việc trả nợ có thể không thành vấn đề với họ, cũng được xóa nợ. Một lo ngại khác là ai sẽ gánh chịu chi phí, vì ước tính con số này có thể lên đến hàng trăm, thậm chí hàng nghìn tỉ USD.

Đối với giảm nợ theo từng đối tượng cụ thể, sẽ xóa bỏ hầu hết hoặc toàn bộ nợ cho những người vay có thu nhập dưới một mức nhất định, và những người ủng hộ giảm nợ cụ thể thường đề xuất các kế hoạch thanh toán dựa trên thu nhập (Income Driven Repayment – IDR). IDR cho phép người vay trả một lượng tiền tương xứng với thu nhập của họ, và xóa bỏ số dư còn lại sau mười năm nếu họ thực hiện tất cả các khoản thanh toán đủ điều kiện. Mặc dù người ủng hộ cho rằng việc hướng đến những người vay có thu nhập thấp nhất là cách tiếp cận công bằng nhất, nhưng người phản đối cho rằng điều này sẽ không ngăn chặn được các trường đại học tăng học phí và các chi phí khác.

Một báo cáo năm 2020 từ viện Aspen, Hansen & Shaw (2020) đã đề xuất các cải cách lớn trong hệ thống giáo dục đại học. Các đề xuất này bao gồm giới hạn mức học phí tại các trường đại học công, tăng cường hỗ trợ sinh viên từ gia đình thu nhập thấp, khuyến khích các công ty hỗ trợ học phí cho nhân viên, và giảm việc cấp vốn vay liên bang cho các cơ sở giáo dục đại học có tỉ lệ việc làm sau khi tốt nghiệp thấp. Cũng có ý kiến cho rằng nợ sinh viên nên được xem như nợ tiêu dùng thông thường, có thể được miễn trong trường hợp phá sản.

Hiện chính phủ Mỹ vẫn tiếp tục điều chỉnh các quy định của chương trình vay nợ sinh viên nhưng chưa có đột phá gì nhiều.

Trong bối cảnh dư nợ sinh viên ngày càng cao cùng với khó khăn khi đề ra các chính sách mới thì việc tái cấu trúc chương trình tín dụng sinh viên có thể được xem là một phương án khả thi. Cần lưu ý rằng, hiện tại ở Mỹ có nhiều chương trình tín dụng sinh viên, trong đó phổ biến nhất là chương trình tín dụng thông thường (theo thời gian) và chương trình tín dụng IDR.

Sự đa dạng này cũng đi kèm với nhiều rủi ro, không chỉ đối với người vay mà còn với hệ thống tài chính. Việc có quá nhiều lựa chọn có thể khiến người vay gặp khó khăn trong đánh giá và chọn lựa chương trình phù hợp nhất với tình hình cá nhân. Goldstein et al. (2023) chỉ ra rằng quá nhiều thông tin đã khiến sinh viên từ những hộ gia đình thu nhập thấp khó tiếp cận các khoản vay phù hợp với họ.

Khi có sự lựa chọn, người vay thường chọn loại khoản vay phù hợp với thu nhập dự kiến trong tương lai. Những người dự đoán rằng họ sẽ có thu nhập thấp thường lựa chọn các khoản vay dựa trên thu nhập do tính an toàn cao. Ngược lại, những người dự kiến có thu nhập cao thường chọn các khoản vay có kế hoạch trả nợ theo thời gian giúp việc trả nợ nhanh hơn và số tiền phải trả không thay đổi nếu thu nhập tăng.

Do đó, nếu chỉ triển khai hệ thống tín dụng sinh viên dựa trên thu nhập (giống Anh, Úc và New Zealand) sẽ giảm bớt rủi ro và làm cho hệ thống tín dụng sinh viên trở nên bền vững hơn. Việc không có sự lựa chọn cho phép tất cả sinh viên có cùng một loại hình vay, giúp phân bố rủi ro đều trên các nhóm thu nhập khác nhau. Hệ thống tín dụng đồng nhất giúp tăng tính công bằng và đồng thời cũng giúp hệ thống tài chính trở nên ổn định hơn.

Phương thức tính thu nhập và thu nợ cũng cần được tái cấu trúc. Khác với hệ thống các quốc gia khác, IDR ở Mỹ thu nợ sinh viên dựa trên thu nhập mà sinh viên khai báo khi tham gia chương trình tín dụng, chứ không phải thu nhập hiện tại. Tính không linh hoạt này của hệ thống cản trở người vay điều chỉnh kế hoạch trả nợ phù hợp với tình hình kinh tế hiện tại cho họ, từ đó làm tăng thêm khó khăn tài chính của họ. Trong thực tế, thu nhập của một cá nhân có thể biến động đáng kể do các yếu tố như thất nghiệp tạm thời, giảm giờ làm, hoặc thậm chí là sự thay đổi nghề nghiệp. Khi thu nhập giảm mà kế hoạch trả nợ không được điều chỉnh cho phù hợp, người vay có thể phải đối mặt với gánh nặng tài chính, dẫn đến khả năng cao hơn về việc chậm trễ hoặc vỡ nợ. Thậm chí, chính phủ cũng đối diện rủi ro mất nguồn thu khi số tiền phải trả phản ánh không đúng thực tế.

Một vấn đề quan trọng khác ở Mỹ là việc thu hồi nợ từ các khoản vay IDR không hiệu quả. Ở một số quốc gia khác, người vay tiền phải trả nợ thông qua việc trừ tiền trực tiếp từ lương của họ, nhưng ở Mỹ không có hệ thống như vậy. Việc thiếu một cơ chế tự động trừ nợ từ lương, tương tự như cách trừ thuế thu nhập, được xem là một sự lãng phí về mặt hiệu quả. Nếu có hệ thống này, nó sẽ giúp quá trình trả nợ trở nên tự động hơn, giảm bớt công việc quản lý và làm cho việc thu hồi nợ hiệu quả hơn.

Bức tranh tín dụng sinh viên ở Mỹ là một minh chứng rõ ràng về tầm quan trọng của việc thiết kế cẩn thận hệ thống tín dụng sinh viên để hạn chế những hệ quả không mong muốn. Nhìn vào bức tranh này, Việt Nam có thể rút ra những bài học giá trị. Mặc dù hiện tại việc vay vốn để đi học ở Việt Nam vẫn còn chưa phổ biến, nhưng với xu hướng học phí không ngừng tăng cao, tương lai có thể sẽ ngày càng có nhiều sinh viên phải vay vốn để theo đuổi giáo dục đại học. Điều này đòi hỏi một sự chuẩn bị kỹ lưỡng từ phía các cơ quan quản lý và ngành giáo dục để đảm bảo rằng Việt Nam có thể tránh được những sai lầm đã xảy ra ở Mỹ.

Một cấu trúc chương trình tín dụng tốt cần được xây dựng không chỉ để cung cấp nguồn tài chính cần thiết cho sinh viên mà còn để bảo vệ sinh viên khỏi gánh nặng nợ nần vượt quá khả năng kiểm soát. Các chính sách và chương trình hỗ trợ sinh viên cần được thiết kế một cách thông minh, với điều kiện vay linh hoạt và hợp lý, đồng thời cần có các biện pháp hỗ trợ để sinh viên có thể quản lý nợ của mình một cách hiệu quả sau khi tốt nghiệp.

Tài liệu tham khảo

CNBC. (2022). Momentive Poll: “Invest in You”.

Goldstein, A., Eaton, C., Villalobos, A., Chakrabarti, P., Cohen, J., & Donnelly, K. (2023, August 3). Administrative Burden in Federal Student Loan Repayment, and Socially Stratified Access to Income-Driven Repayment Plans. RSF: The Russell Sage Foundation Journal of the Social Sciences, 9(4), 86–111.

Gray, K., Kaji, A. H., Wolfe, M., Calhoun, K., Amersi, F., Donahue, T., Smith, B. R., Salcedo, E. S., Murayama, K., de Virgilio, C., Neville, A., Arnell, T., Jarman, B., Inaba, K., Melcher, M., Morris, J. B., Reeves, M., Gauvin, J., Sidwell, R., . . . Dent, D. (2020, February). Influence of Student Loan Debt on General Surgery Resident Career and Lifestyle Decision-Making. Journal of the American College of Surgeons, 230(2), 173–181.

Hansen, K., & Shaw, T. (2020). Solving Student Debt Crisis. Aspen Institute.

Hason, M. (2023). Student Loan Debt Statistics. EducationData.org.

Helhoski, A., & Haverstock, E. (2023, December 13). How Many Americans Have Student Loan Debt? NerdWallet.

Mitchell, M., Leachman, M., & Saenz, M. (2019). State higher education funding cuts have pushed costs to students, worsened inequality. Center on Budget and Policy Priorities, 24, 9-15.

Steven W. Hemelt, & Dave E. Marcotte. (2016). The Changing Landscape of Tuition and Enrollment in American Public Higher Education. RSF: The Russell Sage Foundation Journal of the Social Sciences, 2(1), 42.

Story, R. (1975). Harvard Students, the Boston Elite, and the New England Preparatory System, 1800-1876. History of Education Quarterly, 15(3), 281.

Đăng lại từ Khoa học Phát triển

--- Bài viết này có hữu ích không? ---

Nhấn sao để đánh giá!

Đánh giá trung bình 5 / 5. Số đánh giá: 1

Chưa có đánh giá.